הערכת שווי של חברה או עסק עשויה להידרש בנסיבות שונות, כמו לפני קניית/מכירת עסק, לצורך חוות דעת כלכלית לבית המשפט, לפני השקעה משמעותית במניות וכיוצא בזאת. למעשה, קיימות מספר שיטות שונות להערכת שווי, כאשר על המרכזיות שבהן נמנות שיטת היוון תזרים המזומנים, שיטת מכפילי הרווח ושיטת שווי הנכסים.

בכל מקרה ובכל שיטה בה בוחרים, חשוב לזכור כי הערכת שווי של חברה או עסק הינם בגדר הערכה בלבד, המבוססת בין היתר על תחזיות שלא בהכרח יתממשו, על נתונים ספציפיים שנבחרו לעומת אחרים שלא מקבלים ביטוי, ולעיתים גם על אינטרסים של הצדדים המעורבים. לכן, בכל מקרה יש לבצע את ההערכה באמצעות יועצים עסקיים מיומנים, המשתפים פעולה במידת הצורך עם נציגי החברה הרלוונטיים ועם בעלי העניין האחרים. את הבדיקות וההערכה יש לבצע בצורה מקיפה, יסודית ורצינית תוך שמירה על הסודיות המתבקשת. כמו כן, תמיד קיים יתרון לבעל מקצוע המכיר היטב את העסק, אופי פעילותו והמגזר העסקי המסוים, שהינו בעל השכלה כלכלית אקדמית נאותה, ומסוגל לתת תמונה מהימנה, מדויקת ומפורטת ככל האפשר מבחינת שווי החברה או העסק.

באילו מקרים עשויה להידרש הערכת שווי של חברה או עסק?

ישנם מקרים רבים שבהם עשויה להידרש הערכת שווי של חברה ועסק. לפניכם מספר דוגמאות מרכזיות:

בדיקה פיננסית לפני קניית עסק

לעיתים קרובות שוקלים אנשים ובעלי עסקים לקנות עסקים קיימים, בין אם לצרכי התרחבות, לקיצור תהליכים של הקמת עסק חדש, למניעת תחרות ועוד. שאלה מרכזית ביותר היא כדאיות הקנייה, שעליה אין תשובה ודאית אך בהחלט ניתן לקבל אומדן טוב. ראשית, במקרים אלו סביר להניח שהמחיר שיידרש יהיה גבוה יותר מהמחיר הריאלי, לאור רצונו של המוכר לקבל תמורה גבוהה, ומפני שהנטייה היא להכניס את הזמן שהושקע לאורך שנים בעסק אל תוך התמחור. מאידך, ברור שישנה סיבה לרצון או המוכנות למכור כעת את העסק, ולכן יש לבצע סדרת בדיקות מקיפות. מדובר בבדיקות שלא מומלץ לבצע באופן עצמאי אלא רק עם מי שיש לו השכלה כלכלית הולמת וניסיון רב בעולם העסקי, ושהינו מומחה חיצוני ואובייקטיבי.

בדיקות אלו מצריכות בראש ובראשונה קבלה של כל הנתונים הדרושים מהמוכר, כגון דוחות רווח והפסד שהוציא רואה החשבון של העסק לאורך השנתיים האחרונות, חוזה השכירות של העסק, דיווחים ושומות לרשות המיסים בשנתיים האחרונות, וכדומה. לאור נתונים אלו ונוספים יבצע בעל המקצוע בדיקת כדאיות המבוססת על אחת מיני השיטות להערכת שווי עסקים וחברות שעליהם נרחיב בהמשך. במרבית המקרים השיטה תהיה היוון תזרים מזומנים, בו נקבעת תחזית מסוימת לכמה שנים קדימה, ונקבע שווי תזרים המזומנים הבלתי תלויה לתקופה זו, אליו מוסיפים נכסים של העסק שלא משמשים על מנת לייצר הכנסה. שיטה זו נחשבת לבטוחה והמדויקת ביותר לרוב, אם כי חשוב להדגיש כבר עכשיו שמדובר בתחזיות בלבד, המושפעות גם מהאינטרסים של שני הצדדים. ואולם, באמצעות איש מקצוע מיומן אפשר למזער את הסיכונים. למעשה, ככל שיש לבעל המקצוע היכרות עם עסקים ממגזר הפעילות המסוים, כך הוא יוכל לספק הערכה טובה יותר המבחינה גם בפרטי הפרטים של העסק ולא מסתפקת רק בנתונים המספריים שכתובים בדוחות.

מתי עוד יכולה להידרש הערכת שווי

כפי שאמרנו, יכולות להיות נסיבות שונות בהן תידרש הערכת שווי לעסק או לחברה. דוגמא בולטות נוספת הן בעת מיזוג של שתי חברות, מכירות ניירות ערך וצורך לבחון השפעות מיסוי על החברה. בנוסף, לעיתים מתגלעים סכסוכים משפטיים בין בעלי חברות המצריכים הערכה לשווי החברה המשותפת, ולא פעם יש צורך בהערכת שווי כאשר העסק שייך לבני זוג המצויים בהליכי גירושין. כאמור, ישנם מצבים של מכירת ניירות ערך, דהיינו של משקיעים פוטנציאליים במניות החברה או בעסק שרוצים לקבל אומדן להשקעה הנדרשת אל מול התמורה הצפויה.

על כל פנים, המטרות העיקריות של בדיקות אלו הן לקבוע מהו שווי החברה או העסק, לנתח את פעילות העסק וסביבת פעילותו, לבדוק את הנאותות הפיננסית והעסקית, ולקבל הערכה אודות הסיכויים והסיכונים שברכישת החברה או העסק המדובר. מלבד זאת, הערכת שווי נדרשת מעת לעת גם ללא אירוע מיוחד בעסקים וחברות המעוניינים לדעת היכן הם עומדים, על מנת לקבל החלטות ולהתוות אסטרטגיות לעתיד, כדי לספק תמונת מצב למשקיעים חיצוניים, וכדומה.

שיטות שונות להערכת שווי חברה ועסק

כאמור, ישנן מספר שיטות מקובלות להערכת שווי של חברה או עסק, כאשר הבחירה תלויה במגוון פרמטרים המשקפים את סוג הפעילות, אופי החברה, השוק המסוים וכדומה. לכל שיטה יש יתרונות וחסרונות אופייניים, אך כפי שאמרנו במרבית המקרים השיטה הנבחרת תהיה היוון תזרים מזומנים.

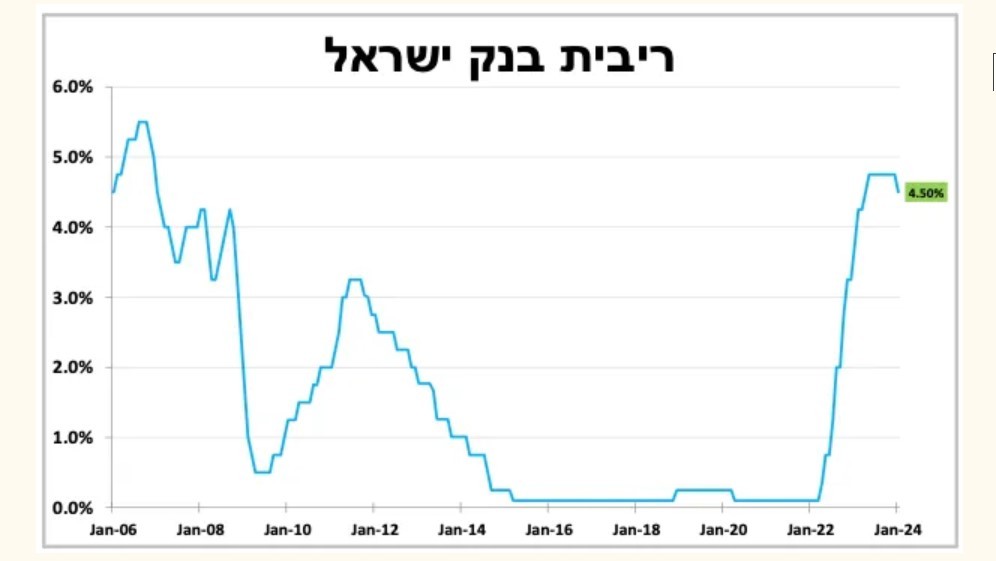

על מנת להסביר מהו היוון תזרים מזומנים נביא כדוגמא חברה העוסקת בייצור רהיטי יוקרה, בעלת מספר סניפים ברחבי הארץ. הדבר הראשון שיש לעשות הוא לבנות דוחות רווח והפסד עבור החברה לתקופה מסוימת קדימה, למשל שלוש שנים. לשם כך יש להתבונן על דוחות הרווח וההפסד של החברה מתקופות קודמות, נניח שלוש שנים לאחור. מטבע הדברים, ייתכן שהפעילות התחזקה או נחלשה לאורך השנים האלו, וכמובן שיש לתת את הדעת ואת הדגש על כך. יתר על כן, יש לבצע תחזית לביצועיה של החברה בשנים הקרובות לאור היכרות מעמיקה עם השוק בו היא פועלת, המתחרים, נכסים של החברה, סיכונים שונים שקיימים בענף וכיוצא בזאת. לדוגמא, אם ידוע על כניסת שחיקן חדש וחזק מהמזרח הרחוק לתחום הרהיטים, אשר ממתג את עצמו בתור "ריהוט יוקרה", ייתכן שתהיה לכך השפעה משמעותית על תחזית הרווחים. כמו כן, מתוך התחזית אנו יכולים להעריך מהו תזרים המזומנים הצפוי מבחינה תפעולית או כרווח נקי לאורך התקופה. כאמור, שיטה זו נקראת היוון תזרים מזומנים כאשר בקביעת ההיוון לוקחים בחשבון את התחייבויותיה ואת מקורות המימון של אותה חברה, וכן את התשואות הצפויות לבעלי המניות. במילים אחרות, עלינו להחליט כמה תזרים המזומנים שלה באמת שווה לאור נתונים אלו, ובדרך לקחת בחשבון גם את רמת הסיכון של מגזר הפעילות, שכן ככל שרמת הסיכון גדולה יותר כך הנטייה היא להוון את התזרים בשיעור גבוה יחסית.

אילו שיטות נוספות קיימות להערכת שווי חברות ועסקים

לצד שיטת היוון תזרים המזומנים ישנן כאמור שיטות נוספות להערכת שווי עסקים וחברות, ואחת מהן נקראת שיטת המכפילים. בדרך כלל משתמשים בשיטה זו כדי לקבל את ההערכה הראשונית לכדאיות רכישת החברה או העסק, וניתן לגזור ממנה למשל אם חברה נסחרת בבורסה במחיר המשקף את שוויה הריאלי. המונח המרכזי כאן הינו מכפיל הרווח, או יחס מחיר לרווח, שבו משלבים בין הרווח הנקי של חברת ייצור הרהיטים לבין שווקי השוק שלה. כדי לבצע את החישוב הזה עלינו לקבוע תחילה מהו המכפיל שמשקף את החברה, כשבדרך כלל הקביעה נעשית בהתאם למכפיל הממוצע במגזר העסקי בו החברה פועלת (במקרה שלנו – רהיטים). כלומר, הנחה סמויה בשיטת חישוב זו היא שישנו מתאם טוב למדי בין המכפילים של חברות שונות העוסקות באותו תחום פעילות. ואולם, זהו גם מקור לבעיות שכן ברור כי גם חברות דומות, פחות או יותר, יכולות להיות שונות זו מזו במאפיינים כמו מידת הסיכון וגובה המינוף. אם כן, דווקא בשיטת המכפילים עולה חשיבותו של אדם המכיר היטב את תחום הפעילות של החברה, את המתחרים ואת התמורות בשוק, כמו גם את אופייה המסוים וההשלכות הנגזרות. שאם לא כן, נקבל תוצאה מוטה שאינה משקפת בצורה טובה מספיק את השווי האמיתי.

בשלב הבא של שיטת המכפילים לוקחים את הרווח של החברה ומכפילים אותו במכפיל. כך לדוגמא, אם חברת ייצור הרהיטים סיימה עם רווח של מיליון שקלים, ואילו המכפיל הממוצע בענף זה הוא 3, הרי ששווייה על פי שיטת חישוב זו עומד על 3 מיליון שקלים. ואולם, כדי לקבל תוצאה מהימנה יותר איננו יכולים להסתמך על השנה האחרונה בלבד. מדוע? נניח שחברת הרהיטים סיימה את השנה האחרונה עם רווח של מיליון שקלים, אך הרווח גבוה יחסית ל- 5 השנים הקודמות ובאופן משמעותי. אם כך ההכפלה שביצענו על שנה אחת בלבד נתנה תוצאה שאינה משקפת נאמנה את המצב הממוצע, אלא רק שנה שהייתה טובה במיוחד מסיבה זו אחרת. גם ההיפך נכון: אם השנה האחרונה הייתה פחות רווחית באופן משמעותי מהשנים שקדמו, הרי שנקבל שווי חברה נמוך יותר שאינו משקף את פעילותה הממוצעת. מסיבה זו נהוג לקחת בשיטת המכפילים את הרווח הממוצע המתייחס לכמה שנים, למשל 3 או 5 שנים. ומה לגבי עסקים וחברות הנמצאים בתחילת פעילותם? ניתן להבין כי עבורם השיטה הזו פחות מתאימה.

אז מה אנחנו עושים עם התוצאות? כאמור, שיטת המכפילים נועדה לשמש יותר כבדיקה ראשונית מבחינת כדאיות ההשקעה. מה שניתן לגזור ממנה הוא, למשל, אם חברה שנסחרת בבורסה מהווה הזדמנות כדאית. כך לדוגמא, אם חברת ייצור הרהיטים שלנו נסחרת בבורסה לפי שווי של 20 מיליון שקלים, ובשיטת המכפילים קיבלנו ששווייה עומד על 25 מיליון שקלים, הרי שהיא נסחרת במחיר נמוך יחסית לשווייה האמיתי ועשויה להוות השקעה כדאית. ולהיפך: אם החברה נסחרת בבורסה על פי שווי של 25 מיליון שקלים, אולם בשיטת המכפילים קיבלנו שווי של 20 מיליון שקלים, הרי שזו השקעה פחות טובה מבחינת המשקיע הפוטנציאלי במניות. יחד עם זאת, חשוב להבהיר שוב ששיטת המכפילים אינה נותנת לנו תוצאות מדויקות, אלא הערכה ראשונית בלבד, ולכן אם קיבלנו הבדלים משמעותיים בין שווייה הנסחר בבורסה, לבין שוויה בשיטת המכפילים, יש להמשיך ולאתר הסיבות שמאחורי המצב הזה.

שיטת השווי הנכסי להערכת שווי חברות ועסקים

עוד שיטה פשוטה יחסית להערכת שווי של חברות והעסקים נקראת שיטת השווי הנכסי. כמו שיטת המכפילים, גם היא אינה נטולת בעיות ולכן יש להתייחס לתוצאותיה בזהירות רבה. כיצד עובדת שיטה זו?

אנו בוחנים את כל נכסים של חברת ייצור הרהיטים, דהיינו כמה כסף נמצא בחשבון הבנק שלה, כמה רהיטים נותרו במלאי וכמה נוכל לקבל עליהם לאחר שנמכור את כולם, כמה שוות מכונות החיתוך והליטוש אם נמכור אותן היום, כמה שווים חומרי הגלם כגון לוחות, קורות וכדומה, כמה שווים כלי העבודה, כמה שווים קווי התקשורת והמחשבים, האם יש לקוחות שחייבים כספים – וכמה. בנוסף, אם לחברה יש סניפים שאינה שוכרת אלא רכשה את המבנה, ואם היא מחזיקה נגריות במקומות שונים בארץ שנמצאות בבעלותה, נרצה לדעת כמה אפשר לקבל על מכירת הנכסים האלו. קיצורו של דבר, אנו רוצים לדעת כמה שווים כל נכסי החברה אם נמכור אותם היום.

לאחר שקיבלנו את שווי הנכסים כולם, כדי לקבל את שוויה של החברה עלינו להפחית כמובן את ההתחייבויות שלה. לדוגמא, עלינו לדעת מהו שיעור ההלוואות שעוד נותר לחברה להחזיר ובכמה הם יסתכמו אם נסגור אותן כעת או בעתיד, על כמה עומדים נכון להיום החובות של החברה לספקי חומרי גלם או מכונות, האם יש התחייבויות כספיות למשקיעים ובאילו סכומים, האם ישנם חובות מסוימים לרשויות כגון ארנונה על הנגריות, דמי שכירות למשכירים, וכמובן גם תשלומי משכורות שטרם הועברו לעובדים – נגרים, משווקים, מזכירות וכיוצא בזאת.

כעת, על מנת לקבל את שווי החברה עלינו להפחית משיעור הנכסים שקיבלנו ושיעור ההתחייבויות. למשל, אם שיעור נכסי חברת ייצור הרהיטים עומד על 10 מיליון שקלים, ואילו סך ההתחייבויות שלה עומד על 5 מיליון שקלים, הרי ששווייה על פי שיטת השווי הנכסי הוא 5 מיליון שקלים. הבעיה היא כמובן שישנם פרמטרים שאינם מקבלים התייחסות בשיטה זו. כך לדוגמא, לא לקחנו בחשבון את העובדה שמדובר בחברה המעסיקה אנשי מקצוע מיומנים ביותר, שבוודאי יש להם ערך מסוים גם אם בלתי מוחשי. במקרה זה, אם יש משקיע המעוניין לקנות את החברה הרי שקיבל הערכה נמוכה יחסית לשווי האמיתי. בנוסף, לא לקחנו בחשבון את העובדה שמדובר בחברה המהווה מותג מוכר ומוערך בקרב הציבור, שיש לה מעגל לקוחות נרחב, שהלוגו שלה הוא שם דבר בעולם רהיטי היוקרה – וכן הלאה. מצד שני, גם לא לקחנו בחשבון את העובדה שהחברה עובדת בשוק תנודתי מאוד, שבכל עת נכנסים אליו שחקנים מהמזרח הרחוק שמתיימרים לייצר רהיטי יוקרה. ייתכן שבטווח הארוך הקהל ילמד להעריך את רהיטי החברה שלנו, אך בינתיים הרווחים ננגסים והצפי אינו ורוד. לאור סיבות אלו ונוספות, גם שיטת השווי הנכסי אינה מספקת אלא הערכה בסיסית, אם כי במקרים של עסקים בעלי פעילות פשוטה יחסית להערכה – היא יכולה לתת אומדן טוב.

לפרטים נוספים בנושא ולקביעת פגישת ייעוץ ללא עלות וללא התחייבות, פנו אלינו בטלפון 035377088 או בווטס אפ או בהודעה