אחד המהלכים הנפוצים של בעלי עסקים במשק הישראלי, הוא ניסיון לפתור בעיה בתזרים על ידי דחייה בתשלומים לספקים. ואולם, כפי שנראה להלן מדובר במהלך שגוי מעיקרו, אשר אולי מעניק הקלה לטווח הקצר אך בהחלט עלול ליצור בעיות חמורות יותר בטווח הארוך. לעומת זאת, ישנם מספר מהלכים נכונים כלכלית ועסקית שבהחלט ניתנים ורצויים לביצוע לשיפור תזרים המזומנים.

דחיית תשלום לספקים – תרופת פלא?

ברוב העסקים המסחריים שבנויים על מוצרים ובעלי מקצוע, ההוצאה הגדולה ביותר היא תשלום לספקים. אמנם הבעיות שגורמות להכבדה על תזרים המזומנים וגורמות לחריגות לרוב לא קשורות אל הספקים, אבל כידוע ספקים יותר גמישים יחסית להוצאות אחרות. אכן, הספק היא מישהו שאפשר להתגמש איתו, או יותר נכון – הוא מוכן להתגמש מהסיבה שכולם צמאים לעבודה ורוצים לגייס לקוחות. לכן כאשר דו"ח תזרים המזומנים מראה שעומד להיווצר לחץ על התזרים, למשל תשלום מע"מ גדול שמתקרב, מה שעושים בעלי עסקים רבים הוא לדחות את התשלום לספק.

אכן, מכיוון שיותר קל ופשוט לדחות ולהסתמך על גמישותו של הספק, ניתן לקבל הקלה מסוימת על התזרים. כך הופכים הספקים לכתובת הראשונה ולתרופת הפלא שמסדרת את התזרים, והדבר ידוע ומוכר בכל המשק הישראלי. הבעיה היא כמובן, שבעסקים ובכלכלה אין תרופות פלא. למעשה מדובר בהתנהלות שגויה מבחינה עסקית וכלכלית כאחת, שמייצרת הרבה יותר בעיות, ויותר חמורות, מבעיית התזרים הבסיסית שפוקדת את העסק.

מחריפים את הבעיה

מדוע דחיית התשלום לספק, כדי להתגבר על בעיה תזרימית, היא בגדר טעות? יש מספר סיבות לכך. ראשית, בזמן שאתם מקלים באופן נקודתי על התזרים על ידי דחיית התשלום, אתם למעשה מייצרים חוב. למען הדוגמא ניקח עסק שקונה מהספק שלו ב- 50 אלף ₪ בחודש בממוצע ועובד איתו בשוטף פלוס 30. המשמעות היא שהחוב לספק בכל רגע נתון עומד בממוצע על 75 אלף ₪. ואולם, עקב הבעיה המסתמנת בתזרים לפי הדו"ח מגיע הרגע שבו בעל העסק מחליט להגדיל את השוטף לשוטף פלוס 60. הדבר אולי אינו מוצא חן בעיני הספק, אבל הוא מתגמש בשביל להשאיר את הלקוח החשוב שלו. אבל מצד בעל עסק, המשמעות היא שכעת צריך להעביר לספק 125 אלף ₪. אז נכון שהוא הרוויח כסף בתזרים אך באותה הנשימה יצר לעצמו "בנק" שממנו לקח הלוואה.

בעיה נוספת היא שבניגוד לבנק, לא מדובר בהלוואה שבעל העסק מרגיש אותה, והראש שלו לא מכוון אל ההחזרים, ובמילים אחרות – היא נוטה לחמוק מהעין. כמובן שמול הבנק בעלי עסקים מודעים כל הזמן לאובליגו, אולם כאשר מתחילים לשחק עם ספקים מתחילים ליצור "אשראי סמוי" שלא מרגישים ולא מחזירים אותו.

אילו עוד בעיות נוצרות?

חיסרון נוסף של דחיית תשלומים לספקים, כתרופת פלא לסידור בעיות בתזרים המזומנים, הוא שעם הזמן הספקים מפסיקים לספוג ומתחילים להעלות מחירים. כאשר מצרפים את המגמה הזו אל הבלגן שנוצר במשחקים, הדחיות והתשלומים הלא מסודרים למספר ספקים, ניתן להבין כי קצרה הדרך לסיבוך הניהול הפיננסי של העסק ולטשטוש של האובליגו.

ואם לא די בכך, לעיתים דחיית התשלום יוצרת בעיה חמורה של יכולת לעמוד בהתחייבות, כלומר בעיות חמורות יותר בתזרים דווקא בגלל הדחייה שנועדה לכאורה לפתור את המצב הזה. למען הדוגמא, ניקח עסק שיש לו חודש חלש בקופה מסיבה מסוימת, נניח בגלל החגים, ופתאום המינוס גדל מאוד הרבה יותר מהירידה בקופה, והוא אינו מצליח להבין מדוע. התשובה טמונה כמובן בדחיית התשלום לספק מלפני חודשיים, שקצת נעלמה בכל הבלגן ונשכחה מהלב, וממילא גם לא תוכננה בצורה מושכלת. מדובר בחוב שנוצר דווקא בחודשים יותר חזקים, שבהם ייתכן גם שהתשלומים לספק יהיו יותר גבוהים, אבל מה לעשות שכעת הכסף הדל בקופה לא יכול לכסות את ההתחייבות הגדולה. במילים אחרות, בעל העסק שרצה לשפר את התזרים באוגוסט הרס לעצמו את ספטמבר, ויצר בעיה תזרימית הרבה יותר חמורה ממה שחשב שבכלל יכול לקרות. אז בשורה התחתונה, כל ההתנהלות הזו של לרכב על גב הספקים היא מתכון בטוח ליצירת מצב הרבה יותר גרוע.

אז מה כן לעשות?

אז אחרי שהבנו כי דחיית תשלומים לספקים היא ממש לא הפתרון לבעיות בתזרים, אפשר לעבור למה שכן אפשר, חשוב ואף חיוני לעשות כדי לשפר את התזרים. בראש ובראשונה, הניסיון מראה כי חלק גדול מבעלי העסקים לא מנהלים בצורה נכונה את תזרים המזומנים שלהם, בין אם מפאת קוצר זמן, חוסר הפנמה של חשיבות הנושא, היעדר הבנה פיננסית המובילה לרתיעה מהתעסקות בתזרים, הסתמכות יתר על רואה החשבון וכדומה.

ואולם, הצעד הראשון לשיפור תזרים המזומנים הוא להבין את מקור הבעיה, יש הרבה אפשרויות שגורמות לבעיית תזרים מזומנים אך הרבה פעמים מקור הבעיה הוא שהעסק לא מספיק רווחי. ובתוך כך צריך גם להפנים שככל שהמשימה היא חיונית – כך היא גם מצריכה ידע כלכלי רציני ומעמיק. למעשה, כאשר מדברים על תזרים מזומנים מתייחסים אל תנועת כספים לאורך תקופה מסוימת אל העסק וממנו, וזאת מציג דו"ח תזרים מזומנים שמפרט את כל תנועות הכספים בתקופה המדוברת. הוא מספק לכם את מצב החשבון ומצב ההתחייבויות מול ההכנסות, כאשר ניהול נכון ומוקפד שלו מאפשר לראות את מצב החשבון קדימה למספר חודשים, ולהבין איפה העסק עומד מבחינת נזילות. הדבר מאפשר התנהלות ריאליות ונכונה של מהלכים ופעילויות וקבלת החלטות מושכלות, צפי של חריגות והתכוננות אליהן, עודפים בחשבון וניצולים להשקעות או למשיכות הון עצמי.

באמצעות ניהול עקבי של תזרים המזומנים תוכלו לנהל באופן מקצועי את התקציב, לבצע חישובי רווחיות, לבצע תשלומי משכורות לעובדים, לצפות תקופות בעייתיות ולמנוע בצעדי שונים תזרים חלש או שלילי, לעדכן את הסניף בזמן אמת לגבי חריגות צפויות ממסגרת האשראי, וכיוצא הזאת. הוא גם מאפשר לכם להימנע מטעות חמורה של הערכת יתר בהכנסות מול הערכת חסר בהוצאות. מדובר בדו"ח פשוט למדי שמכינים בטבלת אקסל או בתוכנה ייעודית, אך ככל שהוא פשוט כך הוא חיוני. מתן תמונה ריאלית מאפשרת להסתגל למציאות הקיימת ולבצע שינויים נדרשים, להגדיל את היציבות הפיננסית ולמנוע מצבים בעייתיים.

במידה שתזרים המזומנים בעסק אינו מנוהל בצורה רצינית וקפדנית, ואם אינכם בטוחים כיצד לעשות זאת, חשוב להסתייע בייעוץ עסקי שייתן הסברים מפורטים. יתר על כן, היועץ העסקי יסביר לכם שלצד הניהול העקבי של התזרים באמצעות הדו"ח, יש כמה וכמה פעולות שיכולות לשפר את התזרים ואינן יוצרות בעיות חמורות יותר כפי שקורה בדחיית התשלומים לספקים. להלן נביא כמה דוגמאות של מהלכים שכיחים לשיפור התזרים, מבין רבים נוספים.

לעבוד נכון יותר מול הבנק

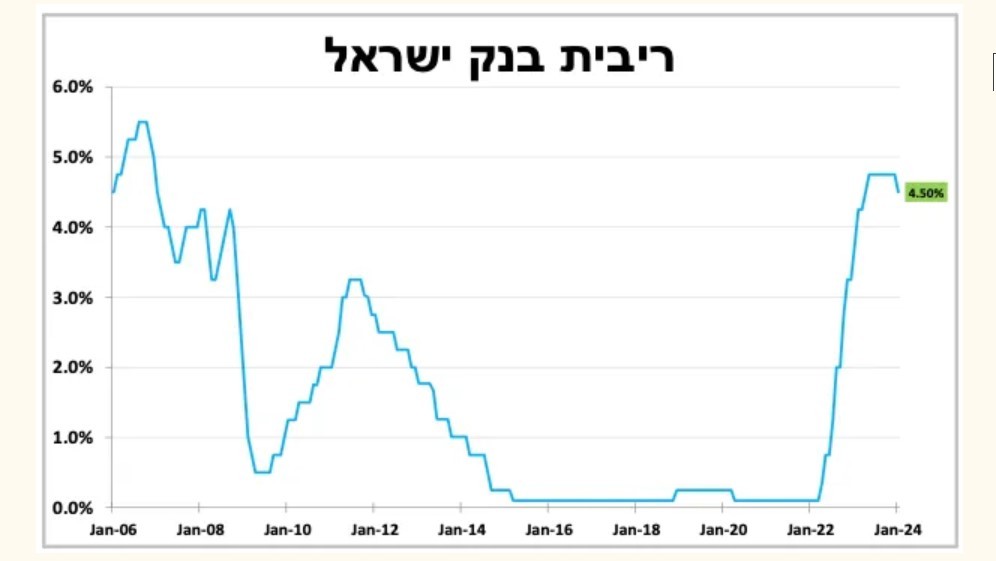

יש מהלכים שונים שניתן לבצע מול הבנק על מנת לשפר את תזרים המזומנים, ואחד הבולטים שלהם הוא בנושא מחזור הלוואות והקטנת ההחזרים החודשיים. ההחזרים מהווים כידוע סעיף עיקרי המכביד על התזרים, אך הם אינם מופיעים בדוח הרווח וההפסד של רואה החשבון, ולכן נוצרות לא פעם שגיאות חמורות. אך כך, אפשר להתחיל בבדיקת ההלוואות הקיימות על התנאים שלהן והנחיצות האמיתית. לעיתים קרובות מתגלה שיחסית לריבית הנוכחית בשוק ויחסית ליכולות ההחזר של העסק, ניתן להשיג תנאים טובים יותר. זאת על ידי פנייה אל הסניף עם תוכנית עסקית שתשכנע למחר את ההלוואה ולהעניק אותה בתנאים יותר טובים, כי אתם לקוחות משלמים, וגם ניתן להציג הצעות שניתנו על ידי בנקים אחרים.

להעלות מחירים

העלאת מחירים יכולה כמובן לתרום באופן משמעותי לשיפור התזרים. אמנם הדבר מעלה לא פעם חשש לבריחת לקוחות, אולם יש לזכור כי לקוחות העסק בוחרים בו בגלל קשת רחבה של סיבות, ולא רק המחירים. לכן, אם מבצעים העלאה סבירה של המחירים, אפילו באופן מדורג, סביר להניח שהלקוחות לא ישימו לב וגם אם יבחינו בכך יקבלו את הצעד בהבנה. מצד העסק, מדובר בסכום לא קטן שיכול לעמוד על עשרות אלפי שקלים בשנה ולתרום לשורת הרווח ולתזרים. כמובן שאת ההעלאה יש לבצע באופן מושכל ותוך בחינת ההשפעה האפשרית על המיתוג של העסק ועל לקוחותיו.

מלבד זאת, יש לדעת כי מרבית העסקים בישראל מתמחרים את המוצרים והשירותים שלהם נמוך מדי, לרוב כי לא ביצעו תמחור נכון ומקצועי. אם זהו המצב אצלכם, חשוב לצלול אל נושא התמחור ולראות אילו מוצרים לא מאוד רווחיים, לא מממשים את הפוטנציאל ואפילו הפסדיים. לאחר מכן יש לבצע תמחור נכון ומקצועי, עדיף בסיוע של יועץ עסקי, אשר ייקח בחשבון את כלל ההיבטים הרלוונטיים, החל מהמחירים המקובלים בשוק, דרך שאיפות הרווח שלכם, ועד למה שמייחד את מוצרי ושירותי העסק.

שינוי שיטות עבודה

אפשר גם לבצע שינויים מסוימים שיטות העבודה בעסק כדי לשפר את התזרים. למשל, ישנם בעלי עסקים שלא מבצעים בכלל ניכיון כרטיסי אשראי, או שעושים זאת פעם אחת או פעמיים בלבד בחודש. הדבר מוביל לירידה של ההוצאות על הפעילות השוטפת מהחשבון לפני שנכנסות אליו ההכנסות. הדבר משפיע על התזרים וגם יכול לייצר בעיות אשראי מול הסניף, קושי לקבל הלוואה בתנאים יותר נוחים וכדומה. מאידך, תדירות יותר גבוהה של ניכיון כרטיסי אשראי תביא להגדלת התזרים, ואפילו אם יש יותר עלויות דמי ניכיון, הדבר יכול לבוא על חשבון ריביות המינוס ממילא. על כן, אפשר לעבור לניכיון כרטיסי אשראי פעם ביום או יומיים, וגם זאת יש לבצע בתשומת לב ובמחשבה האם המהלך באמת משתלם לכם ומתאים לעסק.

ייעול הוצאות

התייעלות הוצאות משפיעה כמובן באופן ישיר על התזרים, ויש דרכים רבות לעשות זאת. כך למשל, אפשר לבצע בדיקה מעמיקה של הקיפי המשרות בעסק על מנת להבין אם הן מצדיקות את עצמן. ייתכן שתגלו שיש משרות שאיבדו מהאפקטיביות שלהן, שיש לעיתים כפל תפקידים, וכדומה, ולכן צמצום משרות או הקטנת כוח האדם הם צעדים מתבקשים. באותו הקשר, ייתכן שיש שירותים של העסק שניתן להעביר למיקור חוץ ובכך לחסוך בהוצאות שונות כגון מיסוי ותנאים נלווים. אפשר גם לבחון את מכלול התקורות, החל בשכר הדירה ועד להוצאות המשרדיות, ויש עוד דרכים רבות להתייעלות בהוצאות המביאה לשיפור בתזרים – לרבות שינוי נכון ומושכל של תנאים ומחירים מול הספקים שאיתם התחלנו את המאמר.

לפרטים נוספים בנושא ולקביעת פגישת ייעוץ עסקי ללא התחייבות, פנה אלינו בטלפון 035377088 או בווטס אפ או בהודעה.